多家民营银行降息 大额存单也“不香了”?

来源:金融时报

记者:赵萌

跟随大中型银行脚步,近期,多家民营银行下调存款利率。

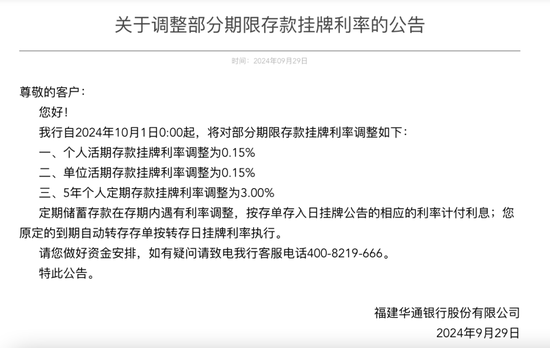

福建华通银行发布公告称,该行自10月1日起对部分期限存款利率做出调整,其中个人、单位活期存款利率调整为0.15%,5年个人存款挂牌利率调整为3.00%。

据不完全统计,目前,已有前海微众银行、浙江网商银行、辽宁振兴银行、福建华通银行、武汉众邦银行等5家民营银行下调了部分期限的存款利率,下调幅度集中在10至30个基点。

经过调整后,前海微众银行和浙江网商银行的长期限个人存款产品年利率均已降至3%以下。

具体来看,微众银行5年期、3年期、2年期整存整取定期存款年利率分别降至2.2%、2.3%和2.2%。网商银行3年期、2年期整存整取定期存款年利率分别降至2.3%和2%。

《金融时报》记者梳理发现,年化利率“3字头”的存款产品已经比较稀缺。目前,辽宁振兴银行调整后3年期定存利率为3%;重庆富民银行3年储蓄存款及单位存款利率仍为3%;福建华通银行调整后5年期个人存款挂牌利率为3%。

“民营银行下调存款利率是对前期国有六大行、股份制银行、城商行降低存款利率的跟进,这有助于民营银行更好降低负债成本,提高自身发展可持续性并更好服务实体经济。”中国邮政储蓄银行研究员娄飞鹏接受《金融时报》记者采访时表示。

目前,从占比方面来看,已下调了存款利率的民营银行在全部19家民营银行中,比例不算高,业内人士认为,未来,是否将有其他民营银行继续跟进下调,仍需关注。总体来看,将是大概率事件。

同样值得关注的是,除存款利率外,也有部分民营银行下调了大额存单利率。

例如,微众银行于9月9日起,3年期大额存单利率调整为2.25%,2年期大额存单利率调整为2.2%。武汉众邦银行于8月28日起,1个月期、3个月期、6个月期、9个月期、1年期、3年期、5年期大额存单年化利率分别调整至1.55%、1.6%、1.8%、1.8%、1.9%、2.85%、3.15%。其中,5年期大额存单利率下调50个基点。

记者登陆几家民营银行手机银行发现,大额存单交易呈现“新产品售罄”与“转让需求旺盛”的情况同时存在。

以网商银行为例,一款发行中的年利率2.30%、20万元起存的3年期大额存单显示“已售罄”。在“转让中的存单”版块,截至10月11日,该行约有超300笔大额存单正在转让中,折算年利率最高为2.30%,最低为1.40%,剩余期限多数在1~2年内。

“我行大额存单在手机银行就可以操作转让,支持部分转让和全部转让。如果是部分转让的话,转让本金和剩余本金都需要大于等于20万元。例如,如果是30万元本金,那只能选择全部转让。”网商银行客服人员如是告诉《金融时报》记者。

“从存款角度看,在存款利率处于下行通道的背景下,转让已经锁定较高利率的大额存单是需要谨慎考虑的。”中国银行研究院研究员叶银丹接受《金融时报》记者采访时表示,大额存单转让的核心在于转让方愿意给出的价格和利率策略。在急需现金的情况下,适当调整转让价格或利率,例如通过转让利率高于原存单年利率来进行“贴钱转让”,能够吸引更多潜在买家,提高转让成功率。

那么,目前实际上大额存单转让交易成功率如何呢?

网商银行客服人员表示,具体情况目前无法进行核实。建议有转让意向的客户参考大额存单市场上的利率进行对比了解,如果转让不成功,则存单仍会留在持有方。对于是否选择转让,客户需结合自身风险承受能力,考虑是否有更合适自身的其他投资渠道。

叶银丹表示,“未来大额存单仍将是普通老百姓重要的资产配置选择之一,当前出现的大额存单转让需求比较旺盛或并不具有可持续性。”

最新评论